கடந்த 30 வருடங்களாக ஆதிக்கம் செலுத்தி வரும் இந்தியப் பங்குச்சந்தை : தங்கம், ரியல் எஸ்டேட், வங்கி டெபாசிட் போன்ற மற்ற முதலீடுகள் எப்படி ? (எக்ஸ்க்ளுசிவ் கட்டுரை)

Asset Class returns Since 1994 in India – Investment Returns Year on Year (Exclusive article)

பொதுவாக பங்குச்சந்தை முதலீடு, சந்தை அபாயங்களுக்கு உட்பட்டது. ஆம், பங்குச்சந்தையில் முதலீடு செய்கையில் அதிக ஏற்ற-இறக்கத்தை நாம் சந்தித்தாக வேண்டும். ஆனால், பங்குச்சந்தையை தவிர்த்து மற்ற முதலீடுகள் உண்மையில் அபாயமில்லையா(ரிஸ்க் தன்மை) ? இதனை நம்மில் ஒவ்வொருவரும் சிந்தனையாக மாற்றியிருந்தால், அதற்கான விழிப்புணர்வு(Awareness) நமக்கு கிடைத்திருக்கும்.

உலகப் பொருளாதாரத்தில் வேகமாக வளரும் நாடுகளின் பட்டியலில் இந்தியாவின் பங்கு இன்று தவிர்க்க முடியாத இடத்தில் இருந்து வருகிறது. இலங்கை மற்றும் பாகிஸ்தான் போன்ற நாடுகளிலெல்லாம் ஏற்பட்ட நிதிச்சிக்கல்கள் நம் நாட்டிலும் ஒரு காலத்தில் இருந்துள்ளது. ஆனால் அவற்றையெல்லாம் நாம் பல பொருளாதார சீர்திருத்தங்கள் மூலம் களைந்து, 1992ம் ஆண்டுக்குப் பிறகு அதனைக் கடந்து விட்டோம். உலகின் எந்தவொரு வளர்ந்த நாட்டின் பொருளாதாரத்திலும் தனிநபர் மற்றும் குடும்பத்தின் வருவாயில் அதிக ஏற்ற-தாழ்வு இருப்பதும், ஏழை-பணக்காரர்களுக்கான வருமான இடைவெளி அதிகமாக இருப்பதும் உண்மை தான். ஆனால் அதற்காக நாம் நிதி சார்ந்த கல்வியை கற்காமலும், விழிப்புணர்வை பெறுவதில் தயக்கம் காட்டுவதும் சரியா ?

இவ்வுலகில் ரிஸ்க் இல்லாமல் ஒரு நிகழ்வு இருக்கிறதா என்றால், அப்படியொன்றுமில்லை. சாலையை கடந்தாலும் அபாயம் தான், வீட்டிற்குள்ளேயே முடங்கிக் கிடந்தாலும் ரிஸ்க் தான். வங்கி டெபாசிட் பாதுகாப்பானது என நாம் எண்ணினால் மத்திய வங்கியின் ரெப்போ வட்டி விகிதத்தை பற்றியும்(Interest rate Risk), வங்கிகளுக்கான DICGC சார்ந்த விதிகளையும் படிக்க வேண்டும். தங்கத்தின் மீதான முதலீடு ரிஸ்க் இல்லையென நினைத்தால், தங்கத்தின் சந்தை எங்கே இருந்து இயக்கப்படுகிறது, கட்டுப்படுத்தப்படுகிறது மற்றும் அது எந்த நாணயத்தால்(Currency) வர்த்தகமாகிறது என்ற விழிப்புணர்வை பெற வேண்டும்.

இந்தியாவில் ரியல் எஸ்டேட் துறைப் பற்றி நாம் பெரிதாக சொல்ல வேண்டியதில்லை. எல்லா குடும்பங்களுக்கும் ஒரு வீடு தேவை என்ற போதிலும், அவற்றை நாம் முதலீட்டுக் கோணத்தில் அணுகும் போது, அவற்றில் உள்ள மிகப்பெரிய ரிஸ்க் நமக்கு தெரிவதில்லை. வீட்டுமனைத் துறையில் நாம் முதலீடு செய்யும் முன் நீர்மை நிறை(Liquidity), வரி விதிப்பு மற்றும் வெளிப்படைத்தன்மை(Transparency) பற்றியும் அவசியம் தெரிந்து கொள்ள வேண்டும். அஞ்சலகங்கள், அரசு கடன் பத்திரங்கள், வருங்கால வைப்பு நிதி என காணுகையில், இது ஒரு நாட்டில் உள்ள அரசாங்கத்தின் நிதி நிர்வாகத்தைப் பொறுத்துத் தான் அமையும். கிரீஸ், இலங்கை, பாகிஸ்தான், அமெரிக்கா, ஜப்பான், ரசியா, இன்னும் எண்ணற்ற நாடுகளில் வெவ்வேறு காலத்தில் நடந்த பொருளாதார மந்தம் நம் நாட்டில் இனி ஏற்படாது என நாம் எண்ணிக்கொண்டிருக்க வேண்டாம்.

பொதுவாக ஒரு சாரார் பங்குச்சந்தை முதலீடு ஆபத்தானது, பணக்காரர்களுக்கானது, அது ஒரு சூதாட்டம் என மொத்தமாக ஒதுங்குவதும், மற்றொரு புறம் குறுகிய காலத்தில் அதிகம் சம்பாதிக்கிறேன் பேர்வழியாக போன்சி(Ponzi Scam) மோசடித் திட்டங்களில் மொத்த பணத்தையும் இழந்து விட்டு நிற்பதும் அடிக்கடி நடந்து தான் வருகிறது. இது ஒரு புறமென்றால், இந்திய பண(Money Market) மற்றும் முதலீட்டுச் சந்தையில்(Capital Market) பெரிதாக வாய்ப்பொன்றுமில்லை என நினைத்துக் கொண்டு வெளிநாட்டுப் பங்குகளை வாங்குகிறேன், கிரிப்டோவில் விளையாடுகிறேன், ரம்மியில் கோடீஸ்வரராகுகிறேன், பங்குச்சந்தை மற்றும் போரெக்ஸ் சந்தையில் வர்த்தகம் மற்றும் இந்த செயலியில்(Mobile Apps) பணத்தை போட்டு விட்டு சும்மா இருந்தால் பணக்காரராகி விடலாம் என சிக்குகின்றனர்.

சந்தையில் முதலீடு செய்யாமல் இருப்பதும், சந்தையைத் தாண்டி வேறுமொரு புதிய முதலீட்டு வாய்ப்பு இருப்பதாக கருதி, தெரியாத, ‘கேக்குறான் மேக்குறான்’ திட்டத்தில் உழைத்த பணத்தை தொலைப்பது – இரண்டும் ஒன்று தான். மருத்துவத் துறையில் ஒரு அறுவை சிகிச்சை மருத்துவராக, பொறியியல் துறையில் ஒரு சிறந்த என்ஜினீயராக, ஒரு குறிப்பிட்ட நிறுவனத்தில் உயர்நிலை அதிகாரியாக வருவதற்கு நாம் நமது பள்ளிக்காலத்திலிருந்தோ அல்லது கல்லூரியிலிருந்தோ அதற்கான விதையை நட்டிருக்க வேண்டும். அதனைத் தான் நாம் அனுபவம் பேசுகிறது என சொல்கிறோம். ஆனால், பங்குச்சந்தையிலோ ஒரு வாரம் பணம் பார்த்து விட்டால் போதும், மிகப் பெரிய வல்லுனராக நம்மை நாமே நினைத்துக் கொண்டு, சந்தையின் அடிப்டைக் கல்வியை கற்காமல், அதன் கோணத்தை அறியாமல் சூதாடி விட்டு, பின்பு பங்குச்சந்தை ஒரு சூதாட்டம் எனவும், இது பணக்காரர்கள் மட்டுமே சம்பாதிக்கக் கூடிய இடமென்றும், மேலும் இது நமக்கு சரிப்பட்டு வராது என நாம் புறந்தள்ளுகிறோம்.

டாட்டாவும், பிர்லாவும்:

பங்குச்சந்தையில் அவ்வளவு எளிதாக சம்பாதித்து பணக்காரராக விட முடியுமென்றால், ஏன் டாட்டா-பிர்லாவும், அம்பானி-அதானியும் பல துறைகளில் தொழில் புரிய வேண்டும். அவர்களிடம் இருக்கும் மூலதனத்தை கொண்டே நித்தமும் ஆயிரம் கோடிகளை பங்குச்சந்தை வர்த்தகத்தில் லாபமாக ஈட்டலாமே ! உண்மையில் அவர்கள் உற்பத்தி செய்யும் பொருட்களையும், வழங்கும் சேவைகளையும் நாம் பயன்படுவதால் மட்டுமே அவர்கள் தங்களது தொழிலில் பணக்காரர்களாக உள்ளனர். இதனைத் தான் நாமும் செய்ய வேண்டும் – ஒரு நிறுவனத்தின் அல்லது தொழிலின் உரிமையாளர் மற்றும் முதலீட்டாளரை போல !

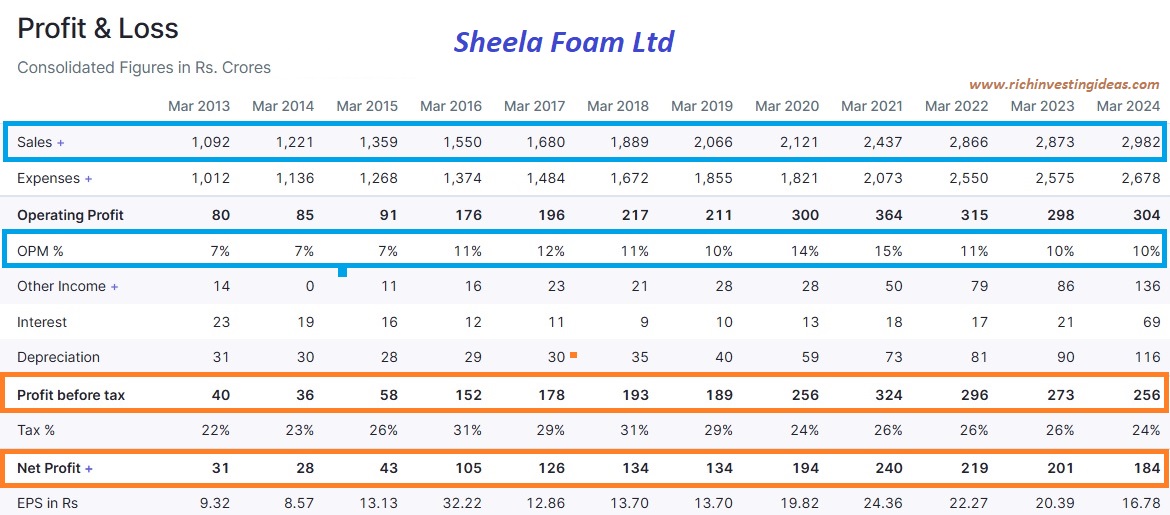

கடந்த கால வருவாய் விகிதங்கள்:

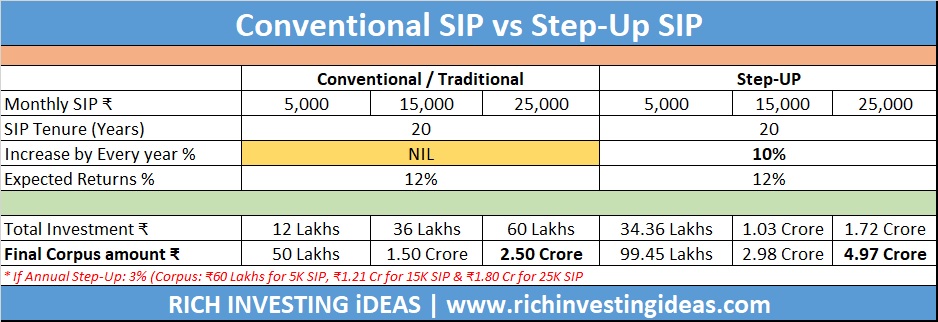

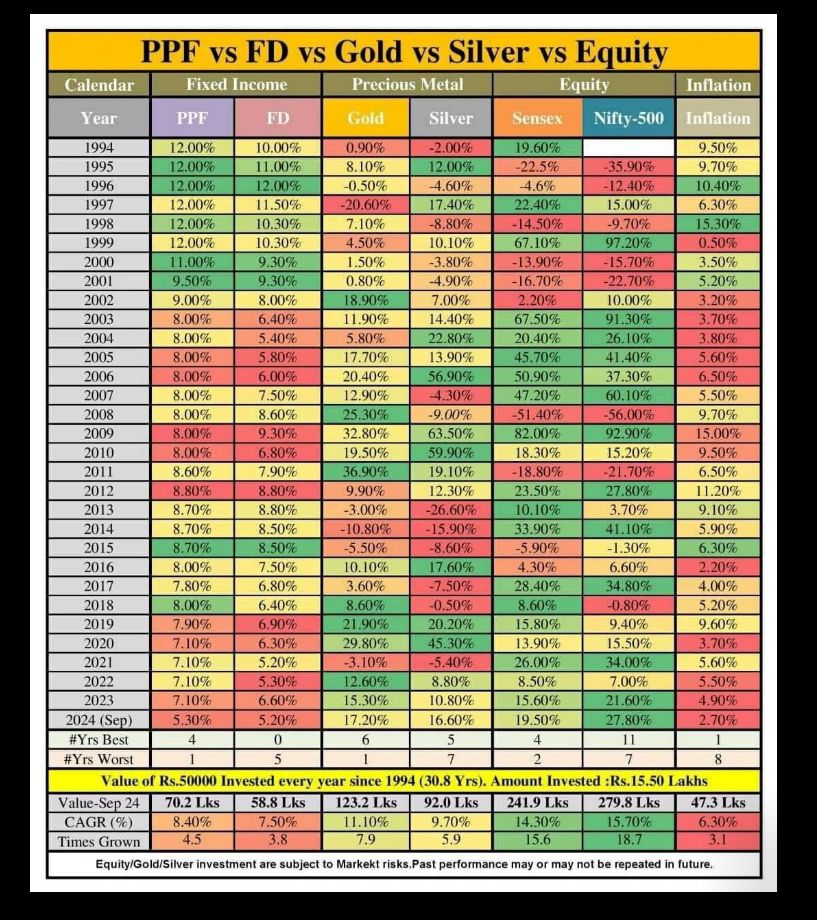

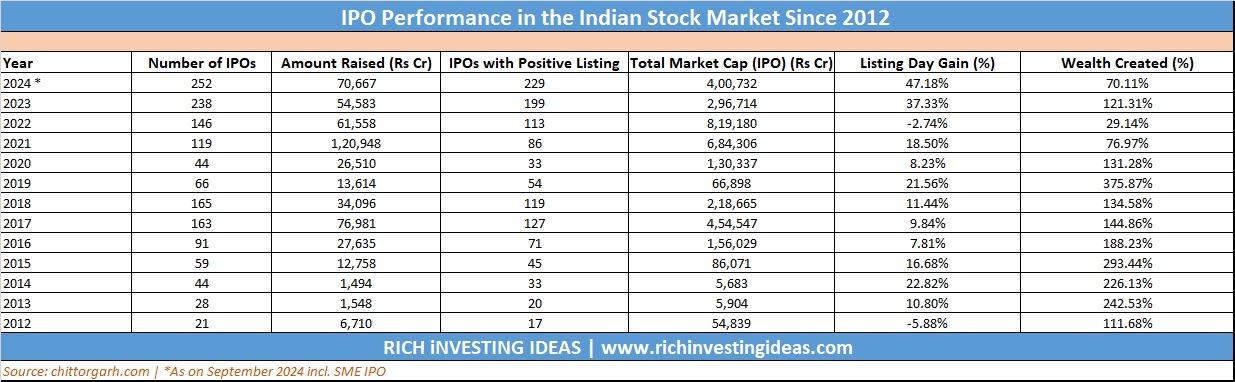

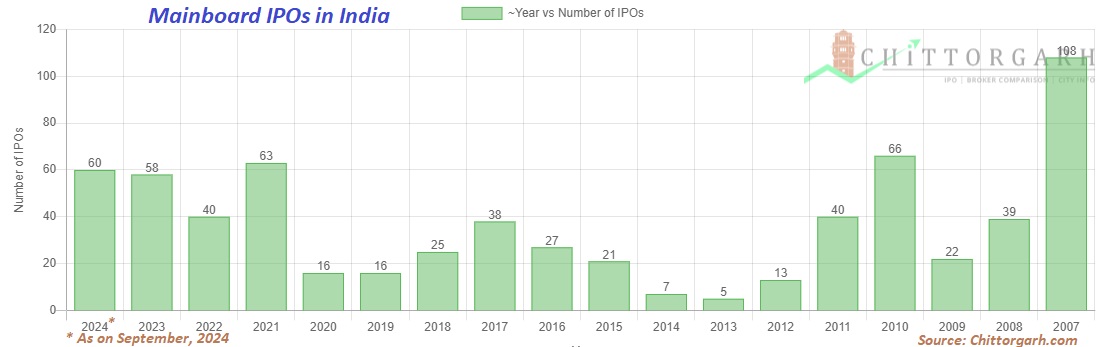

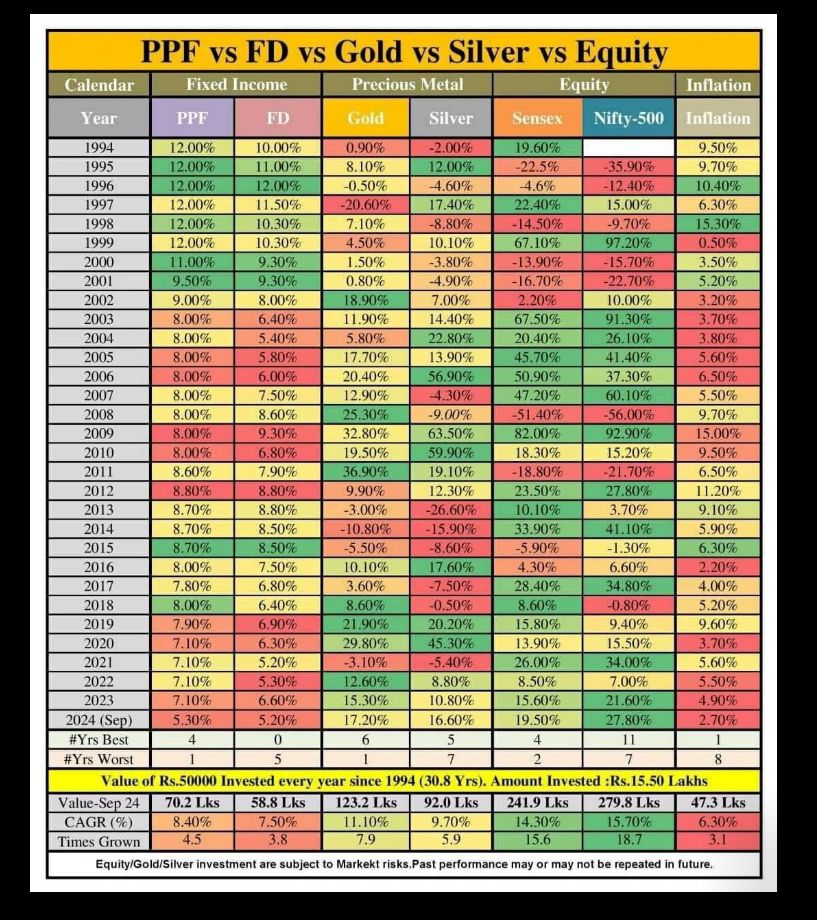

சரி, இந்தியப் பங்குச்சந்தை முதலீடு கடந்த 30 ஆண்டுகளில் அப்படி என்ன செய்து விட்டது. மும்பையின் தலால் தெருவை அடையாளமாக கொண்ட மும்பை பங்குச்சந்தை என்னவோ 1875ம் ஆண்டு துவக்கப்பட்டது. இந்த தேசிய பங்குச்சந்தையும் 1992ம் ஆண்டு வாக்கில் அறிமுகப்படுத்தப்பட்டது. இன்று 5000க்கும் மேற்பட்ட நிறுவனங்கள் இந்தியப் பங்குச்சந்தையில் பட்டியலிடப்பட்டுள்ளது. கடந்த 30 வருடங்களாக, அதாவது 1994ம் ஆண்டு முதல் நாம் ஒவ்வொரு வருடமும் முதலீடு செய்து வந்திருந்தால், நடப்பாண்டின் செப்டம்பர் மாத முடிவில் சென்செக்ஸ் குறியீட்டில் ஆண்டுக்கு சராசரியாக 14.30 சதவீதமும், நிப்டி-500 குறியீட்டில் ஆண்டுக்கு சராசரியாக 15.70 சதவீதமும் ஒரு முதலீட்டாளருக்கு வருவாயாக கிடைத்திருக்கும். சுருக்கமாக சொல்ல வேண்டுமென்றால், நீங்கள் ஆண்டுக்கு சுமார் 50,000 ரூபாய் என்ற அளவில் கடந்த 30 ஆண்டுகளாக முதலீடு செய்து வந்திருந்தால்(மொத்தம் 15 லட்சம் ரூபாய்), சென்செக்ஸ் குறியீட்டின் மூலம் இன்று உங்களது ஒட்டுமொத்த முதலீட்டு வருவாய் 2.41 கோடி ரூபாயாகவும், நிப்டி-500 குறியீட்டின் மூலம் அது 2.79 கோடி ரூபாயாகவும் வளர்ந்து நிற்கும். இங்கே அரசியல் சார்ந்த ஆட்சிகள் மாறலாம், காட்சிகள் மாறலாம். ஆனால் சந்தையில் நல்ல நிறுவனங்களை தேர்ந்தெடுத்து, முதலீடு செய்த பின் பொறுமையே உங்களது வருவாயை மிகப்பெரிய அளவில் மாற்றும்.

1994ம் ஆண்டு முடிவில் நாட்டின் பணவீக்கம் 9.50 சதவீதமாக இருந்த நிலையில், அந்த வருடத்தின் முடிவில் பொது வருங்கால வைப்பு நிதி அளித்துள்ள வருவாய் சுமார் 12 சதவீதமாகும். இது போன்ற ஒரு வருவாய் இன்று இருந்திருந்தால், நீங்கள் பங்குச்சந்தைக்கு வர வேண்டிய அவசியமே இல்லை. இன்றைய அளவில் பங்குச்சந்தையில் ஆண்டுக்கு சராசரியாக 12 – 15% வருவாய் என நீண்டகாலத்தில் கிடைத்தால், அவர் தான் சந்தையில் சாதனையாளர். சொல்லப்பட்ட 1994ம் வருடம் வங்கியில் பிக்சட் டெபாசிட்டுக்கான வட்டி விகிதம் 10 சதவீதமாகவும், சென்செக்ஸ் குறியீடு 19.60 சதவீத வருவாயையும் வழங்கியுள்ளது. அதே வேளையில் தங்கத்தின் தங்கம் ஒரு சதவீதத்திற்கும் குறைவான வருவாயையே அந்த வருடத்தில் கொடுத்துள்ளது.

தங்கத்தின் முதலீட்டு வருவாய்:

கடந்த 30 வருடங்களில் தங்கத்தின் மீதான முதலீட்டு வருவாய் ஆறு வருடங்கள், 20 சதவீதத்திற்கும் அதிகமாக இருந்துள்ளது. இதன் மோசமான காலமாக 1997ம் ஆண்டில் தங்கம் (-20.60) சதவீதமும், 2014, 2015ம் ஆண்டு முறையே (-10.80) சதவீதம் மற்றும் (-5.50) சதவீதம் என்ற அளவில் இறக்கத்தை கண்டுள்ளது. அதாவது 2012ம் ஆண்டு முதல் 2018ம் ஆண்டு வரை நீங்கள் தங்கத்தில் முதலீடு செய்திருந்தால், ஈட்டிய வருவாய் வெறும் 1.84 சதவீதமே. அதாவது சொல்லப்பட்ட வருடத்தில் நாட்டின் விலைவாசி உயர்வு(பணவீக்கம்) சராசரியாக 6.27 சதவீதமாகும்.

தங்கத்தின் பொற்காலமாக 2005ம் ஆண்டு முதல் 2011ம் ஆண்டு வரை(17.70%, 20.40%, 12.90%, 25.30%, 32.80%, 19.50%, 36.90%) இருந்துள்ளது. குறிப்பாக 2007-08ம் ஆண்டு ஏற்பட்ட அமெரிக்க பொருளாதார நெருக்கடியில் மற்றும் அதனை ஒட்டியுள்ள காலத்தில் தங்கத்தின் மீதான வருவாய் உயர்ந்து வந்துள்ளது. 2011ம் ஆண்டு மட்டும் தங்கத்தின் மீதான முதலீடு 36.90 சதவீத வருவாயை கொடுத்துள்ளது. ஒட்டுமொத்தமாக கடந்த 30 ஆண்டுகளில் தங்கத்தின் மீதான வருவாய் சராசரியாக 11.10 சதவீதம் என்ற அளவில் இருந்துள்ளது.

பங்குச்சந்தையில் முதலீடு:

இந்தியப் பங்குச்சந்தையை பொறுத்தவரை சென்செக்ஸ் குறியீடு கடந்த 30 வருடங்களில் 12 வருடங்கள் 20 சதவீதத்திற்கும் அதிகமான வருவாயை அளித்துள்ளது. அதிகபட்ச வருவாயாக 2009ம் ஆண்டில் 82 சதவீதத்தை வழங்கியுள்ளது. இதற்கு முந்தைய ஆண்டான 2008ல் வரலாற்றில் மோசமான வீழ்ச்சியை சந்தித்த தருணம், சுமார் (-51.40) சதவீத வீழ்ச்சி. 30 வருடங்களில் 8 முறை வீழ்ச்சியை சந்தித்துள்ளது. இது போல, நிப்டி-500 குறியீட்டை எடுத்துக் கொண்டால் அதுவும் 8 ஆண்டுகள் இறக்கத்தை சந்தித்துள்ளது. இந்த குறியீடு 1998ம் ஆண்டின் முடிவில் 97.20 சதவீதம் மற்றும் 2009ம் ஆண்டில் 92.90 சதவீத வருவாயை அளித்துள்ளது குறிப்பிடத்தக்கது. நிப்டி-500 குறியீடு ஒன்பது ஆண்டுகள் 30 சதவீதத்திற்கும் அதிகமான ஏற்றத்தை பெற்றுள்ளது.

வெள்ளியில் வாய்ப்பு:

வெள்ளியில் முதலீட்டை மேற்கொள்ளும் போது, பெரும்பாலும் தங்கத்திற்கு எதிர்மாறாகத் தான் இருந்துள்ளது. வெள்ளியின் பயன்பாடு தொழிற்துறையில் காணப்படுவதால், பங்குச்சந்தையை போலவே அதிகமான வருவாயை வெள்ளி முதலீடு வழங்கியுள்ளது. இருப்பினும் முப்பது வருடங்களில் சராசரியாக ஆண்டுக்கு 9.70 சதவீத அளவில் உள்ளது.

வெள்ளி அதிகபட்ச வருவாயாக 2009ம் ஆண்டில் 63.50 சதவீதமும் மற்றும் 2010ம் ஆண்டில் 59.90 சதவீதமும் தந்துள்ளது. மோசமான வீழ்ச்சியாக 2013ம் ஆண்டில் (-26.60) சதவீதமாக இருந்துள்ளது. கடந்த 30 வருடங்களில் ஆறு முறை வெள்ளி முதலீட்டின் மீதான வருவாய் 20 சதவீதத்திற்கும் மேலாக இருந்துள்ளது. பொதுவாக நம்மில் பலர் தங்கத்தின் மீது கொண்டுள்ள காதலை, வெள்ளிக்கு கொடுக்க மறுக்கின்றனர், அது ஏனோ ! தங்கத்தினை காட்டிலும், வெள்ளியின் பயன்பாடு தொழிற்துறைக்கு தேவை. குறிப்பாக எலக்ட்ரிக் வாகன பேட்டரி தயாரிப்பு, சோலார் பேனல், மருத்துவம், மின்னணுப் பொருட்கள், ரசாயனம், நிழற் படக்கலை(Photography), நீர் சுத்திகரிப்பு, அச்சிடுதல் என பல துறைகளுக்கு வெள்ளியின் தேவை உள்ளது. வெள்ளியை அப்படியே வாங்காவிட்டாலும், முதலீட்டு நோக்கத்தில் சில்வர் இ.டி.எப்.(Silver ETF) அல்லது சில்வர் மியூச்சுவல் பண்டுகள்(Silver Funds) முறையில் வாங்கலாம்.

உங்களின் நிரந்தர பகைவன்:

நாட்டின் பணவீக்கத்தை பொறுத்தவரை 1998 மற்றும் 2009ம் ஆண்டுகளில் 15 சதவீதத்திற்கும் மேலாக அதிகரித்து காணப்படுகிறது. குறைந்தபட்ச விலைவாசியாக கடந்த 1999ம் ஆண்டில் ஒரு சதவீதத்திற்கும் குறைவாக உள்ளது. இந்த வருடத்தில் தான் சென்செக்ஸ் மற்றும் நிப்டி-500 குறியீடுகள் 50 சதவீதத்திற்கும் மேலாக உயர்ந்துள்ளது. கொரோனா பெருந்தொற்றுக்கு பிறகான காலத்தில் பணவீக்க விகிதம் ஆறு சதவீதத்திற்கும் குறைவாக காணப்பட்டாலும், உணவுப்பொருட்களின் விலை கடந்த சில வருடங்களாக அதிகரித்து வந்துள்ளது. கடந்த 30 வருடங்களில் நாட்டின் பணவீக்க விகிதம் சராசரியாக 6 முதல் 7 சதவீதம் என்ற அளவில் இருந்துள்ளது.

ரியல் எஸ்டேட் முதலீட்டு வருவாய்:

ரியல் எஸ்டேட் என சொல்லப்படும் வீட்டுமனைத் துறையில் முதலீடு, கடந்த 20 வருடங்களில் சராசரியாக ஆண்டுக்கு 8.40 சதவீத வளர்ச்சியை அளித்துள்ளது. வீட்டுமனைத் துறைக்கான முதலீட்டு வருவாய் தரவுகள் பெரும்பாலும் மெட்ரோ நகரங்களை கொண்டு கணக்கிடப்பட்டவை. கொல்கத்தா போன்ற நகரங்களில் கடந்த 2000ம் ஆண்டு முதல் 2020ம் ஆண்டு வரை சராசரியாக ஆண்டுக்கு 3 சதவீதம் என்ற அளவில் மட்டுமே வருவாய் இருந்துள்ளது கவனிக்கத்தக்கது. ரியல் எஸ்டேட் துறைக்கு மோசமான காலக்கட்டங்களாக 2008ம் ஆண்டும், 2020ம் ஆண்டும் இருந்துள்ளது.

ரியல் எஸ்டேட் துறையில் பணமிருந்தால் யார் வேண்டுமானாலும் நிலம், வீடு வாங்கலாம் என்ற போதிலும் ஒரு முதலீட்டுச் சாதனமாக அணுகும் போது, அத்துறையில் ஒழுங்குமுறை மற்றும் கொள்கைகள், விலை நிர்ணயம், தொழில்நுட்பங்களை புகுத்துதல் ஆகியவை குறைகளாகவும், அவற்றை நிர்வகிப்பது சவால்களாகவும் இருந்து வந்தது (கணக்கில் காட்டப்படாத பணமும், வரி ஏய்ப்பும் அப்புறம்). இதன் காரணமாகவே பெரிய முதலீட்டாளர்களும், பெரு நிறுவனங்களும் REIT மூலம் முதலீட்டை மேற்கொள்ளத் துவங்கியுள்ளன. இன்னும் ரெய்ட் பற்றிய விழிப்புணர்வு பெரிதாக பரப்பப்படவில்லை என்பதும் குறிப்பிடத்தக்கது.

சில்லறை முதலீட்டாளர்களுக்கு(Retail Investors) கட்டிடத்துடன் கூடிய முதலீட்டை காட்டிலும் பெரும்பாலும் மனை(நிலம்) தான் பல மடங்கு வருவாயை நீண்டகாலத்தில் தந்துள்ளது. வீட்டு வாடகை மூலம் கிடைக்கப்பெறுகிற வருவாய், வங்கி வட்டி விகிதத்தை காட்டிலும் குறைவாக காணப்படுவதாக துறை சார்ந்த நிபுணர்கள் கூறுகினறனர். இதன் காரணமாகத் தான் வீட்டு கட்டிடம் தேய்மானமாகவும், நிலம் வருவாய் அளிக்கும் வாய்ப்பாகவும் சொத்து மதிப்பீட்டு அளவில் பார்க்கப்படுகிறது(வணிகக் கட்டிடங்களுக்கு இது விதிவிலக்கு).

வங்கியில் உங்கள் பணம்:

வங்கி டெபாசிட்டுக்கான வட்டி விகிதம், கடந்த 30 வருடங்களில் ஏற்ற-இறக்கத்திற்கு உட்பட்டுள்ளது. 1994ம் ஆண்டில் 10 சதவீதமாக இருந்த நிலையில், விலைவாசி உயர்வு காரணமாக 1996ம் ஆண்டு, இது 12 சதவீதமாக இருந்துள்ளது. அப்போதைய நாட்டின் பணவீக்கமும் 9.50 சதவீதத்திலிருந்து 10.40 சதவீதமாக அதிகரித்துள்ளது. பின்னர் 2004ம் ஆண்டு வாக்கில் வங்கி டெபாசிட் வட்டி விகிதம் 5.40 சதவீதமாக இருந்துள்ளது(பணவீக்கம் 3.80%). 2009ம் ஆண்டில் நாட்டின் பணவீக்க விகிதம் 15 சதவீதமாக உயர்ந்த நிலையில், அப்போதைய வட்டி விகிதம் 9.30 சதவீதம். பின்னர் 2012ம் ஆண்டு வாக்கில் 8.80 சதவீதமாக வங்கி டெபாசிட்டுக்கான வட்டி விகிதம் இருந்த நிலையில், அப்போதைய பணவீக்க விகிதம் 11.20%.

நடப்பில் வங்கிகளில் கிடைக்கப்பெறும் வட்டி விகிதம் 7.5 சதவீதத்திற்கும் குறைவே. அதே போன்று நாட்டின் பணவீக்கமும் தற்போது 6 சதவீதத்திற்குள் இருந்து வருகிறது. பொதுவாக அரசின் கடன் வாங்கும் கொள்கைகள் மற்றும் விலைவாசியை கருத்தில் கொண்டு வங்கி வட்டி விகிதங்கள் மாறுபடும். கடந்த சில வருடங்களாக அன்னிய முதலீடு அதிகரித்து வரும் நிலையில், வங்கி கொள்கைகள் மூலம் அரசின் கடன் வாங்கும் தன்மையும் குறைந்து வருகிறது. ஜப்பானும், அமெரிக்காவும் ஒரு சதவீதத்திற்கும், இரண்டு சதவீத வருவாய்க்கும் இந்தியாவில் முதலீடு செய்ய காத்திருக்கும் போது, அரசு ஏன் மக்களிடம் வங்கி மூலம் அதிக வட்டிக்கு கடன் வாங்கப் போகிறது ?

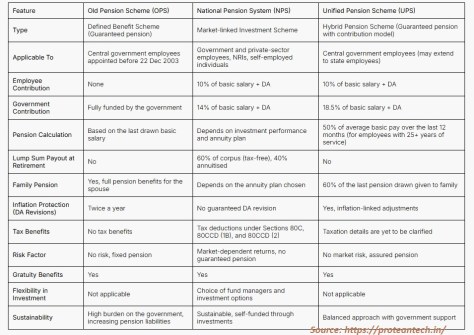

ஓய்வுக்கால வைப்பு நிதித்திட்டம்:

பொது வருங்கால வைப்பு நிதியை(Public Provident Fund – PPF) பொறுத்தவரை, கடந்த 1994ம் ஆண்டு முதல் 1999ம் ஆண்டு வரை நிலையாக 12 சதவீத வட்டி வருவாய் கிடைத்த நிலையில் 2003ம் ஆண்டுக்கு பிறகு 8 சதவீதத்திற்கு கீழ் சரிந்தது. நடப்பில் 7.5 சதவீதத்திற்கும் குறைவாகவே வருங்கால வைப்பு நிதி மூலம் கிடைக்கப்பெறுகிறது. எனினும் இது போன்ற திட்டங்கள், பெரும்பாலும் ஓய்வூதியக் காலத்திற்கு தேவையான தொகையாகவே இருக்கும். அப்படியிருக்கும் பி.எப். திட்டத்தை போல என்.பி.எஸ்.(NPS), ஓய்வுக்கால மியூச்சுவல் பண்டு(Retirement Funds) திட்டங்களை பயன்படுத்திக் கொள்ளலாம். வரிச் சேமிப்பு மட்டுமில்லாமல் ஓய்வுக்காலத்திற்கு தேவையான கார்பஸ் தொகையையும் சற்று அதிகரிக்கச் செய்யலாம். இதன் மூலம் விலைவாசிக்கு ஏற்றாற் போல ஓய்வூதியமும் கிடைக்கும்.

மேலே சொன்ன பல்வகையான முதலீட்டுச் சாதனங்களை காணும் போது, பங்குச்சந்தை முதலீட்டின் மூலமான வருவாய் முதலிடத்தையும், அதற்கடுத்தாற் போல் இரண்டாமிடத்தில் தங்கமும் உள்ளது கவனிக்கத்தக்கது. வெள்ளி மற்றும் ரியல் எஸ்டேட் முறையே மூன்றாம் மற்றும் நான்காம் இடத்தை பிடித்துள்ளது. 1994ம் ஆண்டு முதல் வருடந்தோறும் 50,000 ரூபாயை இன்று வரை முதலீடாக மேற்கொண்டிருந்தால், உங்களுக்கு பங்கு முதலீட்டின் மூலம் 15 மடங்குகளிலும், தங்கத்தின் மூலம் 8 மடங்குகளிலும், வெள்ளியின் மூலம் 6 மடங்குகளிலும் மற்றும் ரியல் எஸ்டேட் முதலீடு மூலம் 4.5 மடங்குகளிலும் வருவாய் கிடைத்திருக்கும்.

நீங்கள் செய்யவில்லையென்றால், வேறொருவர்…

என்ன தான் நாம் நம் பணத்தை ஆயுள் காப்பீட்டிலும்(Insurance), வங்கி டெபாசிட்டிலும் பாதுகாப்புக் கருதி செய்தாலும், மீண்டும் அந்த பணம் அதிக வருமானமீட்டும் பங்குகளைத் தான் தேடிச் செல்லும். ஆனால் நமக்குக் கிடைப்பதோ பாதுகாப்பான(நம்பிக்கையில் மட்டுமே) சொற்ப வருமானமே. இதற்கு ஒரு சிறந்த எடுத்துக்காட்டு பொதுத்துறை நிறுவனமான எல்.ஐ.சி. பற்றி சொல்லலாம். இந்நிறுவனத்தின் சொத்து மதிப்பு மட்டும் 52 லட்சம் கோடி ரூபாய். எல்.ஐ.சி. நிறுவனம் இந்தியப் பங்குச்சந்தையில் முதலீடு செய்யாத பெரு மற்றும் நடுத்தர நிறுவனங்களே இல்லை என சொல்லலாம். வாடிக்கையாளர்களிடம் இருந்து பெறப்படும் காப்பீட்டுக்கான பிரீமியத் தொகையில் ஒரு குறிப்பிட்டத் தொகை பங்குச்சந்தைக்கு, ஈட்டும் அபரிதமான லாபமோ இந்நிறுவனத்திற்கு. முடிவில் வாடிக்கையாளர்களுக்கு பாதுகாப்பான காப்பீடும் சிறு போனஸ் தொகையும்.

உங்களால் பங்குச்சந்தையை பற்றி புரிந்து கொள்ள முடியவில்லை என்றால், கற்றுக் கொள்ள முயற்சிக்கலாம். இல்லையெனில் தகுந்த ஆலோசகரின் முன்னிலையில் அல்லது பரஸ்பர நிதிகளின்(Mutual Funds) மூலம் சந்தை அபாயத்தையும், உங்களது பயத்தையும் குறைக்கலாம். ஆனால் ரிஸ்க் என்பதை நாம் முழுவதும் தவிர்க்க முடியாது. இன்று பங்குச்சந்தை ரிஸ்க்கை பரவலாக்க மற்றும் நல்ல வருவாய் ஈட்ட இண்டெக்ஸ் பண்டுகளும்(Index Funds) உள்ளன. வெறுமென பாதுகாப்பை மட்டும் கருத்தில் கொண்டு குறைந்த வட்டி வருவாய், பணவீக்க விகிதம், இலக்கிற்கான தொகையை அடைய முடியாமல் போவதற்கு சற்று ரிஸ்க் எடுத்துத் தான் பார்க்கலாமே(அறிவார்ந்த – Calculated Risk) !

“எண்ணற்ற வழியில் எனக்கு வருவாய் வந்து கொண்டிருக்கிறது, நேர்மையாக அரசுக்கு வரி செலுத்தி அதற்கான வரித்தாக்கலும் செய்து வருகிறேன், தலைமுறை கடந்த சொத்துக்களும் எனக்கு இருக்கிறதென்றால்” நீங்கள் பணவீக்கத்தையும், பங்குச்சந்தை வருவாயைப் பற்றியும் தெரிந்து கொள்ள வேண்டுமென்ற அவசியமில்லை. மாறாக பங்குச்சந்தையில் உங்களது நிறுவனத்தை பட்டியலிட முனையலாம். “ மாதந்தோறும் போதுமான ஓய்வூதியத் தொகையை பெற்று நிம்மதியாக உள்ளேன். யாருக்காகவும் நான் சேமிக்க வேண்டிய அவசியமில்லை, என்னை நம்பி யாரும் நிதி சார்ந்து இல்லை ” என்றால் நீங்கள் மேலே சொன்ன முதலீட்டு வருவாயைப் பற்றி கவலை கொள்ளத் தேவையில்லை(பணவீக்கத்தை கவனத்தில் கொள்க).

“ நீங்கள் கற்றுக் கொள்ளா விட்டால், விழிப்புணர்வை பெறா விட்டால் உங்கள் பணத்தைக் கொண்டு மற்றொருவர் தனது அறிவின் மூலம் பத்தும் செய்வார் “. – பணக்காரர்கள் மேலும் பணக்காரர்களாக மாறுவதன் விதி இது தான் !

தரவுப்பட பகிர்வுக்கு நன்றி(Data Table Courtesy): செல்வி. வித்யாஸ்ரீ – வாடிக்கையாளர் சேவை மேலாளர், (ஆதித்யா பிர்லா சன்லைப் அஸெட் மேனேஜ்மென்ட் நிறுவனம்(ABSL AMC))

வாழ்க வளமுடன்,

நன்றி, வர்த்தக மதுரை

www.varthagamadurai.com