இந்தியாவில் உள்ள ஒழுங்குமுறை ஆணையங்கள் என்னென்ன ?

Regulatory authorities in India

‘தாலாட்டு கேட்குதம்மா’ திரைப்படத்தில் ஒரு காட்சியில் நடிகர் பிரபுவும், கவுண்டமணியும் இரவு நேரத்தில் ஒரே சைக்கிளில்(டபுள்ஸ் தான்!) வந்து கொண்டிருப்பார்கள். அப்போது எதிரே வரும் போலீஸ்காரரை கண்ட பிரபு, கவுண்டமணி அவர்களை சைக்கிளிலிருந்து இறங்கச் சொல்வார். பின்பு வரும் போலீஸ்காரர் அந்த சைக்கிளை நிறுத்தி, ‘என்னய்யா சைக்கிள்ல லைட் இல்லாம வர்ற’ என கேட்க அதற்கு பிரபு சிரித்துக் கொண்டே, ‘நானாவது சைக்கிள்ல லைட் இல்லாம வரேன், பின்னாடி ஒருத்தரு சைக்கிளே இல்லாம வர்றாரு’ என காமெடியாக சொல்வார். இதனை நம்பி, அந்த போலீஸ்காரரும் பின்னாடி வரும் கவுண்டமணியை விசாரிப்பது போல நகைச்சுவை உரையாடல் நிகழும்.

இப்படித்தான் நம்ம ஊரில் பெரும்பாலான போன்சி – ஏமாற்று பேர்வழிகளின் மோசடித் திட்டங்களில்(Ponzi Scam) மக்கள் தாங்கள் சம்பாதித்த பணத்தை, இருக்கும் சொத்துக்களை விற்றுப் போட்டு விட்டு, மாதாமாதம் பணம் வரும் என பேராசையில் இருந்து விடுகின்றனர். மோசடி பேர்வழிகளும் ஆயிரம் கோடிகளில் பணத்தை சுருட்டி விட்டு, ஊரை விட்டு ஓடுகையில் நம் மக்கள் இது சார்ந்த புகாருக்கு அணுகும் முதல் நிலை, ‘காவல் நிலையம்’ தான். இது போன்ற மோசடித் திட்டங்களை முன்னரே அறிந்து, எச்சரிக்கையாக இருக்கும் சிலரும் இது சார்ந்த புகாரை எங்கு சொல்ல வேண்டுமென்ற விவரங்களை தெரிந்திருக்க வாய்ப்பு குறைவு தான்.

தகவல் தொழில்நுட்ப புரட்சியில் இன்று, ஒவ்வொரு துறைக்கும் வாடிக்கையாளர் சேவை மற்றும் புகார்களுக்கு தானியங்கி மூலம் வந்து விட்டது. இருப்பினும் இவர்களை கட்டுப்படுத்த, வரையறுக்க யாரவது ஒருவர் வேண்டுமல்லவா, அவர் தான் ஒழுங்குமுறை ஆணையம் எனும் பாதுகாப்பு வளையம்.

ஒழுங்குமுறை ஆணையம் என்றால் என்ன ?

பொதுவாக, ஒழுங்குமுறை என்பது விதிகள் மற்றும் போக்குகளின் தொகுப்பின் படி, ஒரு சிக்கலான அமைப்புகளின் மேலாண்மை ஆகும். உதாரணமாக பள்ளிகளில் நாம் காணும் ஆசிரியர்-மாணவர்களுக்கான ஒழுங்குமுறையை பள்ளி நிர்வாகம் அல்லது கல்வி அமைச்சகம் நிர்ணயிக்கும். அதனால் தான் நாம் பள்ளிகளில் கல்வியுடன் அடிப்படை ஒழுக்கத்தையும் கற்கிறோம்.

ஒழுங்குமுறை என்பது சமூக, அரசியல், உளவியல் மற்றும் பொருளாதாரக் களங்களில் ஒவ்வொரு விதமாக இருக்கலாம். இவை அரசாங்கத்தால் அல்லது சில சட்டக் கட்டுப்பாடுகள், இல்லையெனில் ஒரு குறிப்பிட்ட அமைப்பால் நிர்வகிக்கப்படலாம். உதாரணமாக டிராபிக் சிக்னல்களில், குழந்தைகளுக்கான பாதுகாப்பு சட்ட வரையறை, அடிப்படை உரிமைகள், உரிமை மீறல்களை கட்டுப்படுத்தவதற்கான சட்டங்கள்.

ஒரு ஒழுங்குமுறை ஆணையம் என்பது ஒரு அமைப்பாகவோ, நிறுவனமாகவோ இருக்கலாம். இந்த ஆணையம் ஒரு குறிப்பிட்ட துறை சார்ந்த அல்லது நிலை சார்ந்த உரிமம் மற்றும் ஒழுங்குபடுத்தும் திறனில் மனித செயல்பாட்டின் சில பகுதிகளின் மீது தன்னாட்சி ஆதிக்கத்தை செலுத்துவதே ஆகும். இதன் மூலம் அந்த ஆணையத்திற்கு சிறப்பு அதிகாரமும் வழங்கப்பட்டிருக்கும். இந்த அதிகாரத்தை ஒரு நாட்டின் அரசாங்கமோ அல்லது அந்நாட்டின் விதிகளின் படி அதிகாரம் பெற்ற தனிநபரோ வழங்கியிருக்கலாம். உதாரணமாக சந்தைகளில் நுகர்வோரை பாதுகாக்க சட்டம் , தொலைத்தொடர்பு துறையை ஒழுங்குமுறைப்படுத்த டிராய்(TRAI) என சொல்லலாம்.

இந்தியாவில் உள்ள ஒழுங்குமுறை ஆணையங்கள்:

இந்தியாவில் சுமார் 30க்கும் மேற்பட்ட ஒழுங்குமுறை ஆணையங்கள் தற்போது உள்ளன. இவற்றில் முக்கியமாக கவனத்தில் உள்ளவை RBI, SEBI, IRDAI, PFRDA போன்றவை. இது போக சிலவற்றையும் நாம் இங்கு பார்ப்போம்.

-

RBI(Reserve Bank of India):

கடந்த 1935ம் வருடம் துவங்கப்பட்ட பாரத ரிசர்வ் வங்கி, 1949ம் ஆண்டு வாக்கில் தேசியமயமாக்கப்பட்டு நாட்டின் வங்கி, நிதி மற்றும் பணவியல் சார்ந்த கொள்கைகளை நிர்வகித்து வருகிறது. இந்தியாவில் நிதி அமைச்சகத்தின் கீழ் இயங்கும் முக்கிய ஒழுங்குமுறை ஆணையமாகவும், இந்தியாவின் மத்திய வங்கியாகவும் ரிசர்வ் வங்கி உள்ளது.

இந்திய வங்கி அமைப்பை ஒழுங்குபடுத்துதல், ரூபாயின் கட்டுப்பாடு, வெளியீடு மற்றும் விநியோகத்தை பராமரிப்பது ரிசர்வ் வங்கியின் பொறுப்பாகும். நாட்டின் முக்கிய ரூபாய் கட்டண முறைகளையும், நாட்டின் பொருளாதார வளர்ச்சியை மேம்படுத்துவதற்கான வேலையையும் இந்த மத்திய வங்கி ஏற்படுத்தி கொடுப்பது இதன் கடமையாகும்.

ஜனவரி 2024 தரவின் படி, ரிசர்வ் வங்கியின் கையிருப்பு மட்டும் 623 பில்லியன் அமெரிக்க டாலர்கள்.

-

SEBI(Securities and Exchange Board of India):

கடந்த 1988ம் ஆண்டு வாக்கில் ஏற்படுத்தப்பட்ட செபி(SEBI) எனும் ஒழுங்குமுறை ஆணையம் நாட்டில் உள்ள பங்குச்சந்தை மற்றும் பொருட்சந்தையை(Securities & Commodity Market) கட்டுப்படுத்துகிறது. குறிப்பாக முதலீட்டாளர் நலன் மற்றும் வளர்ச்சியை மேம்படுத்துதல், சந்தையை ஒழுங்குபடுத்துதல் ஆகிய வேலையை செய்கிறது.

பங்குச்சந்தையில் ஈடுபடும் தரகு நிறுவனங்களையும், அதன் தரகர்களையும் முறையாக பதிவு மற்றும் ஆய்வு செய்தல், சந்தையில் ஏற்படும் முறைகேடுகளை அகற்றுதல் ஆகிய முதலீட்டாளர் நலன் சார்ந்த பொறுப்பை செபி கொண்டுள்ளது.

இந்திய நிதிச்சந்தையில் சுமார் 20 உட்துறைகளை கொண்டு செபி தனது ஒழுங்குமுறை வேலைகளை செய்து வருகிறது. பாரத ரிசர்வ் வங்கி போலவே, செபியும் நாட்டின் முக்கிய ஒழுங்குமுறை ஆணையமாக காணப்படுகிறது.

-

IRDAI (Insurance Regulatory and Development Authority of India)

கடந்த 1999ம் உருவாக்கப்பட்ட ஐ.ஆர்.டி.ஏ. ஒழுங்குமுறை ஆணையம் இந்திய நிதி அமைச்சகத்தின் கீழ் இயங்கி வருகிறது. நாட்டில் காப்பீடு சார்ந்த தொழில்களுக்கு உரிமம் வழங்குதல் மற்றும் அதனை ஒழுங்குபடுத்துதல் இதன் வேலையாகும்.

இந்திய அரசாங்கத்தால் நியமிக்கப்பட்ட தலைவர் ஒருவர், ஐந்து முழு நேர மற்றும் நான்கு பகுதி நேர உறுப்பினர்கள் உட்பட 10 உறுப்பினர்களை கொண்ட அமைப்பாக ஐ.ஆர்.டி.ஏ. ஆணையம் உள்ளது. இந்தியாவில் கடந்த 1818ம் ஆண்டு முதல் காப்பீடு சார்ந்த தொழில்கள் இருந்து வந்தாலும், இந்த ஒழுங்குமுறை ஆணையம் உருவாக்கப்பட்ட பிறகே பல்வேறு காப்பீட்டு கொள்கைகள் ஒழுங்குமுறைப்படுத்தப்பட்டன.

பாலிசிதாரரின் நலனை பாதுகாத்தல், மின்னணு வடிவத்தில் பாலிசிதாரர் காப்பீட்டை பெற உதவும் பொறுப்பையும் ஐ.ஆர்.டி.ஏ கொண்டுள்ளது.

-

PFRDA (Pension Fund Regulatory and Development Authority)

கடந்த 2003ம் ஆண்டு ஆகஸ்டு மாதம் துவங்கப்பட்ட இந்த ஒழுங்குமுறை ஆணையம் இந்தியாவில் ஓய்வூதியங்களின் ஒட்டுமொத்த மேற்பார்வை மற்றும் ஒழுங்குமுறை ஆகியவற்றை பொறுப்பாக கொண்டுள்ளது. நாட்டின் முதியோர் சமூக மற்றும் வருமான பாதுகாப்பு தொடர்பான கொள்கைகளை ஆய்வு செய்வதும் இதன் வேலையாகும்.

இன்று நாட்டில் அரசு மற்றும் பொதுத்துறை நிறுவனங்களில் பணிபுரியும் ஊழியர்களுக்கு நிலையான பென்ஷன் இல்லை(பழைய ஓய்வூதிய திட்டம் தவிர்த்து). இந்நிலையில் அரசு ஊழியர்கள், தனியார் நிறுவன பணியாளர்கள், அனைத்து இந்திய குடிமகன்கள் மற்றும் வெளிநாடு வாழ் இந்தியர்கள் ஆகிய அனைவரும் தங்களது ஓய்வூதிய பலனை பெற, தேசிய பென்ஷன் திட்டம்(NPS – National Pension System) ஏற்படுத்தப்பட்டு, பி.எப்.ஆர்.டி.ஏ ஒழுங்குமுறை ஆணையத்தால் நிர்வகிக்கப்படுகிறது.

-

EPFO (Employees’ Provident Fund Organisation):

கடந்த 1952ம் ஆண்டு துவக்கப்பட்ட இ.பி.எப்.ஓ. ஒழுங்குமுறை ஆணையம் தொழிலாளர் மற்றும் வேலைவாய்ப்பு அமைச்சகத்தின் கீழ் கொண்டுவரப்பட்டு, தொழிலாளர்களின் வருங்கால வைப்பு நிதி மற்றும் அதன் சார்ந்த ஓய்வூதிய திட்டங்களை பொறுப்பாக கொண்டு நிர்வகித்து வருகிறது.

இந்த ஒழுங்குமுறை ஆணையத்தின் தாய் அமைப்பாக மத்திய அறங்காவலர் குழு(Central Board of Trustees) உள்ளது. ஊழியர்களின் வருங்கால வைப்பு நிதித் திட்டம் 1952 சட்டம், ஊழியர்களின் வைப்புத்தொகை இணைக்கப்பட்ட காப்பீட்டுத் திட்டம், 1976 மற்றும் ஊழியர்களின் ஓய்வூதியத் திட்டம், 1995 (ஊழியர்களின் குடும்ப ஓய்வூதியத் திட்டம், 1971க்குப் பதிலாக) ஆகிய சட்டங்களை கருத்தில் கொண்டு இந்த ஒழுங்குமுறை ஆணையம் செயல்படுகிறது.

கட்டாய வருங்கால வைப்பு நிதி(Mandatory of Provident Fund), அடிப்படை ஓய்வூதிய திட்டங்கள், ஊனமுற்றோர் மற்றும் இறப்பு காப்பீடு, அத்துடன் பல்வேறு சர்வதேச அமைப்புகள் மற்றும் நிறுவனங்களுடன் சமூக பாதுகாப்பு ஒப்பந்தங்களை எளிதாக்குதல் ஆகிய வேலைகளை இ.பி.எப்.ஓ. ஆணையம் செய்து வருகிறது.

மேலே சொன்ன முக்கிய ஒழுங்குமுறை ஆணையங்கள் போக, பின்வரும் சில ஒழுங்குமுறை அமைப்புகளும் இந்தியாவில் பங்காற்றி வருகின்றன.

- FSSAI (Food Safety and Standards Authority of India)

- NASSCOM (National Association of Software and Service Companies)

- TRAI (Telecom Regulatory Authority of India)

- CERC (Central Electricity Regulatory Commission)

- CDSCO (Central Drugs Standard Control Organisation)

- FIEO (Federation of Indian Export Organisation)

- AMFI (Association of Mutual Funds in India)

- BIS (Bureau of Indian Standards)

- BCCI (Board of Control for Cricket in India)

- ASCI (Advertising Standards Council of India)

- NHB (National Housing Bank)

- CBFC (Central Board of Film Certification)

- NABARD (National Bank for Agriculture and Rural Development)

- ICC (Indian Chemical Council)

- AERB (Atomic Energy Regulatory Board)

- NHAI (National Highways Authority of India)

- ICAI (The Institute of Chartered Accountants of India)

மற்றும் இன்னும் சில…

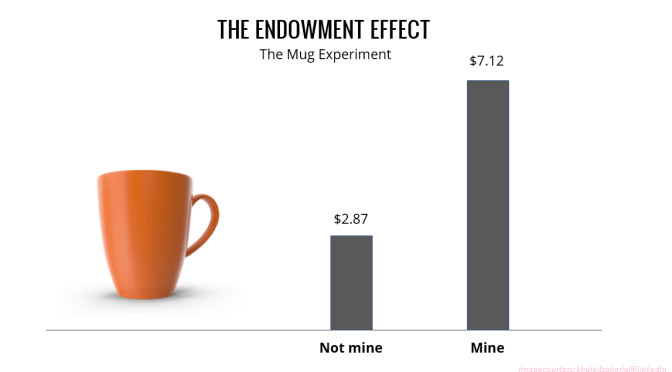

நாட்டில் ஏற்படும் முதலீடு சார்ந்த மோசடித் திட்டங்களை அரசாங்கத்தால் தடுப்பது அவ்வளவு எளிதான காரியமல்ல. இது போன்ற மோசடிகள் பெரும்பாலும் இரண்டாம் நிலை மற்றும் மூன்றாம் நிலை நகரங்களில்(Tier-II and Tier-III Cities) தான் நடைபெறுகிறது. மக்களின் குறுகிய காலத்தில் அதிக வருவாய் ஈட்ட முனைதல் மற்றும் பேராசையே இது போன்ற மோசடிகள் அடிக்கடி நடைபெறுவதற்கான காரணம். இருப்பினும், முதலீடு சார்ந்த விழிப்புணர்வு கிடைக்கும் நிலையில் இது போன்ற நிகழ்வுகளை நாம் தவிர்க்கலாம்.

எந்தவொரு முதலீட்டுத் திட்டத்திலும் நம் பணத்தை போடும் முன், இது அரசாங்கத்தால் அங்கீகரிக்கப்பட்டது என அந்த நிறுவனமே சொன்னாலும், இந்த நிறுவனம் மற்றும் திட்டங்கள் எந்த ஒழுங்குமுறை ஆணையத்தின் கீழ் வருகிறது என்பதனை தெரிந்து வைத்திருத்தல் அவசியம். ஏனெனில், பெரும்பாலான மோசடி நிறுவனங்கள், ‘நாங்கள் அரசு அங்கீகாரம் பெற்ற நிறுவனம்’ என பொத்தாம் பொதுவாக சொல்லி விட்டு மக்களை ஏமாற்றி விடுவார்கள்.

இன்று நாட்டில் உள்ள எந்தவொரு தொழிலும், முதலீட்டுத் திட்டங்களும் ஏதாவதொரு ஒழுங்குமுறை ஆணையத்தின் கீழ் வந்து தான் ஆக வேண்டும். எனவே, இதனை கருத்தில் கொண்டு நாம் எச்சரிக்கையாகவும், அதன் சார்ந்த புகார்களை தெரிவிக்கவும் முனையலாம்.

வாழ்க வளமுடன்,

நன்றி, வர்த்தக மதுரை,