சென்னை சூப்பர் கிங்ஸ் அணியில் முதலீடு செய்யலாமா ?

Can you invest in Chennai Super Kings – CSK – Unlisted Equity(Pre-IPO) ?

கடந்த 2007ம் ஆண்டில் இந்திய கிரிக்கெட் கட்டுப்பாட்டு வாரியத்தால் துவங்கப்பட்டது தான் இந்தியன் பிரீமியர் லீக்(IPL). உரிமையாளர்(Franchise) சார்ந்து கிரிக்கெட் அணிகள் உருவாக்கப்பட்டு 2008ம் ஆண்டு முதல் இன்று வரை வருடந்தோறும் ஐ.பி.எல். போட்டிகள் நடந்து வருகின்றன.

இதுவரை நடைபெற்ற 15 வருட ஐ.பி.எல். போட்டிகளில் மும்பை இந்தியன்ஸ் அணி அதிகபட்சமாக ஐந்து முறையும், சென்னை சூப்பர் கிங்ஸ் அணி நான்கு முறையும் கோப்பையை வென்றுள்ளது. கொல்கத்தா நைட் ரைடர்ஸ் அணி 2012 மற்றும் 2014 என இரண்டு முறை கோப்பையை கைப்பற்றியுள்ளது. ராஜஸ்தான் ராயல்ஸ், சன்ரைசர்ஸ் ஐதராபாத், டெக்கான் சார்ஜர்ஸ் மற்றும் குஜராத் டைட்டன்ஸ் ஆகிய அணிகள் தலா ஒரு முறை கோப்பையை வென்றுள்ளது.

ஐ.பி.எல். கிரிக்கெட் போட்டிகளில் ரசிகர்களின் நம்பிக்கை அணிகளாக மும்பை இந்தியன்ஸ் அணியும், சென்னை சூப்பர் கிங்ஸ் அணியும் பல வருடங்களாக இருப்பது குறிப்பிடத்தக்கது. இதற்கு காரணமாக சொல்லப்படுவது, மும்பை இந்தியன்ஸ் அணியின் ஆரம்ப காலங்களில் மாஸ்டர் பிளாஸ்டர்(Master Blaster) என அழைக்கப்படும் சச்சின் டெண்டுல்கர் இருந்ததும், சென்னை சூப்பர் கிங்ஸ் அணி, முன்னாள் இந்திய கேப்டன் எம்.எஸ். தோனி தலைமையின் கீழ் அமைந்தது தான்.

மும்பை இந்தியன்ஸ் அணியின் உரிமையாளராக இந்தியா வின்ஸ் ஸ்போர்ட்ஸ் நிறுவனமும், சென்னை சூப்பர் கிங்ஸ் அணியின் உரிமையாளராக முன்னாள் ஐ.சி.சி. தலைவர் மற்றும் இந்தியா சிமெண்ட்ஸ் நிறுவனத்தின் தலைவர் திரு. சீனிவாசன் இருக்கிறார். இந்தியா வின்ஸ ஸ்போர்ட்ஸ் நிறுவனம், ரிலையன்ஸ் இண்டஸ்ட்ரீஸ் குழுமத்தின் ஒரு அங்கமாகும்.

சென்னை சூப்பர் கிங்ஸ் அணியின் தற்போதைய கேப்டனாக எம்.எஸ். தோனியே இருந்து வருகிறார். பயிற்சியாளராக நியூஸிலாந்து அணியின் முன்னாள் கேப்டன் ஸ்டீபன் பிளெமிங் உள்ளார். சென்னை சூப்பர் கிங்ஸ் அணி, நாட்டின் முதல் யுனிகார்ன் விளையாட்டு நிறுவனமாகும். 100 கோடி அமெரிக்க டாலர் மதிப்பை(USD One Billion – Unicorn) கொண்ட நிறுவனத்தை தான் யுனிகார்ன் நிறுவனம் என கூறுவதுண்டு.

கடந்த 15 வருட ஐ.பி.எல். வரலாற்றில் நான்கு முறை கோப்பையை இந்நிறுவனம் வென்றிருந்தாலும், 2013ம் ஆண்டில் நடைபெற்ற கிரிக்கெட் சூதாட்ட நிகழ்வில் சிக்கி சென்னை சூப்பர் கிங்ஸ் அணி 2016, 2017 என இரண்டு வருடங்கள் ஐ.பி.எல். போட்டிகளில் விளையாட தடை செய்யப்பட்டது. ராஜஸ்தான் ராயல்ஸ் அணியும் இந்நிகழ்வில் சிக்கியது குறிப்பிடத்தக்கது.

2013ம் ஆண்டில் லண்டனை சேர்ந்த பிராண்ட் பினான்ஸ் நிறுவனம், உலகின் மதிப்புமிக்க 150 விளையாட்டு அணிகளில் சென்னை சூப்பர் கிங்ஸ் அணியை தேர்ந்தெடுத்தது இதன் சிறப்பம்சம். ஐ.பி.எல். வரலாற்றில் சென்னை சூப்பர் கிங்ஸ் அணியும், மும்பை இந்தியன்ஸ்(Mumbai Indians) அணியும் அதிக போட்டிகளை நேருக்கு நேர் எதிர்கொண்ட அணிகளாக உள்ளது. கிரிக்கெட் வீரர்களை ஏலத்தில் வாங்கும் முதலீட்டு செலவிலும் இவ்விரு அணிகள் தான் முன்னிலையில் உள்ளது.

இந்திய கிரிக்கெட் கட்டுப்பாட்டு வாரியம், ஆஸ்திரேலிய கிரிக்கெட் வாரியம் மற்றும் தென்ஆப்பிரிக்க கிரிக்கெட் வாரியம் கூட்டாக ஏற்படுத்திய சாம்பியன்ஸ் லீக் போட்டிகளில் இரு முறை கோப்பைகளை வென்ற அணிகளாக சென்னை சூப்பர் கிங்ஸ் மற்றும் மும்பை இந்தியன்ஸ் அணிகள் மட்டுமே உள்ளன.

பொதுவாக பங்குச்சந்தையில் ஒரு நிறுவனத்தை பட்டியலிட, இந்திய கம்பனிகள் சட்டப்படி, அந்நிறுவனத்தை பொது பட்டியலிடப்பட்ட நிறுவனமாக(Public Limited / Listed) பதிவு செய்ய வேண்டும். பின்னர் தான் அந்த நிறுவனம் சந்தையில் ஐ.பி.ஓ. முறையில் பங்குகளை வெளியிடும். அப்போது தான் பொதுவெளியில் சாமானிய மக்களும் ஒரு நிறுவனத்தின் பங்குகளை வாங்க இயலும்.

இதே முறையில், பொதுவெளியில் பங்குகளை வெளியிடாமல் ஆனால் குறிப்பிட்ட பங்குதாரர்கள் மட்டும் முதலீடு செய்யும் பொருட்டு வந்த நிறுவனங்கள் தான் இன்று பெரும்பாலும் ஸ்டார்ட்-அப் நிறுவனங்களாக வலம் வருகின்றன. உதாரணமாக ஜொமாடோ(Zomato), ஒயோ, ஸ்விக்கி, பைஜூ, போட்(boAt) ஆகிய நிறுவனங்கள்.

இது போன்ற ஸ்டார்ட்-அப் நிறுவனமாகவும், தனியார் முதலீட்டை பெறக்கூடிய பங்குகளை கொண்ட நிறுவனமாகவும் தான் சென்னை சூப்பர் கிங்ஸ் அணி உள்ளது. சென்னை சூப்பர் கிங்ஸ் அணியில் ஏறக்குறைய அனைவரும் முதலீடும் செய்யலாம். அதே வேளையில் அந்த நிறுவனம் பங்குச்சந்தையில் பட்டியலிடப்படவில்லை(Unlisted Equity).

2014ம் ஆண்டின் டிசம்பர் மாதத்தில், சென்னை சூப்பர் கிங்ஸ் அணி தமிழ்நாட்டை தலைமையிடமாக கொண்டு சந்தையில் பட்டியலிடப்படாத(Unlisted) பங்கு முதலீட்டை கொண்ட நிறுவனமாக பதிவு செய்யப்பட்டது. அதாவது இந்த பங்கு பொதுவெளி சந்தையில் வர்த்தகமாகாது. ஆனால், இந்த பங்குகளை ஏற்கனவே வைத்திருக்கும் குறிப்பிட்ட முதலீட்டாளர்களிடம் அவர்கள் விற்கும் விலையில் வாங்கி கொள்ளலாம்.

2021-22ம் நிதியாண்டின் படி, சென்னை சூப்பர் கிங்ஸ் நிறுவனத்தின் மதிப்பு 1.15 பில்லியன் அமெரிக்க டாலர்களாக சொல்லப்பட்டுள்ளது. பங்குதாரர்களின் பங்களிப்பில் இந்தியா சிமெண்ட்ஸ் நிறுவனம்(India Cements Shareholders Trust) 30 சதவீத பங்குகளையும், ஸ்ரீ சாரதா லாஜிஸ்டிக்ஸ் நிறுவனம் 7 சதவீத பங்குகளையும், எல்.ஐ.சி.(LIC India) நிறுவனம் 6 சதவீத பங்குகளையும் கொண்டுள்ளது. ரிலையன்ஸ் கேப்பிடல் டிரஸ்ட் நிறுவனம் 2.50 சதவீத பங்குகளையும், டி மார்ட்(DMart) நிறுவனத்தின் தலைவர் திரு. ராதா கிஷன் தமானி 2.40 சதவீத பங்குகளையும் வைத்துள்ளார். இன்னபிற தனியார் நிறுவனங்கள், சென்னை சூப்பர் கிங்ஸ் அணியின் பங்குகளை வைத்துள்ளது. நிறுவனத்தில் உள்ள மொத்த பங்குகளின் எண்ணிக்கை சுமார் 30.81 கோடி(Equity Shares). நிறுவனத்தின் தலைமை நிர்வாக அதிகாரியாக திரு. கல்லிடைக்குறிச்சி விஸ்வநாதன் சுப்பிரமணியம் உள்ளார்.

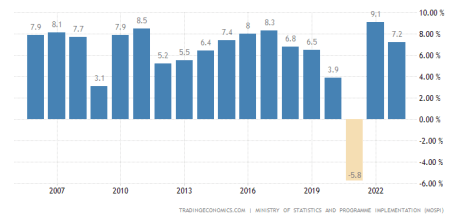

சென்னை சூப்பர் கிங்ஸ் நிறுவனத்தின் பட்டியலிடப்படாத சந்தை மதிப்பு சுமார் ரூ. 5,100 கோடி. பங்கு ஒன்றின் விலை 180 ரூபாயாக வர்த்தகமாகியுள்ளது. குறைந்தபட்சம் ஒரு முதலீட்டாளராக நூறு பங்குகளை வாங்க வேண்டியது அவசியம். 2021-22ம் நிதியாண்டில் இந்நிறுவனத்தின் வருவாய் 341 கோடி ரூபாயாகவும், வருவாய் வளர்ச்சி 38 சதவீதமாகவும் இருந்துள்ளது.

சொல்லப்பட்ட காலத்தில் நிறுவனத்தின் செலவினம் 308 கோடி ரூபாயாகவும், நிகர லாபம்(Net Profit) ரூ. 32 கோடியாக உள்ளது. கடன்-பங்கு விகிதம் 0.25 என்ற அளவிலும், ஒரு பங்கு மீதான வருமானம்(EPS) 95 பைசாவாகவும் இருந்துள்ளது. கடந்த 2022ம் ஆண்டின் செப்டம்பர் மாதத்தில் நிறுவனத்தின் எட்டாம் ஆண்டு பொதுக்கூட்டம் இணைய வழியில் நடைபெற்றுள்ளது. மார்ச் 2022 முடிவில் நிறுவனத்தின் இருப்புநிலை கையிருப்பு(Reserves & Surplus) 245 கோடி ரூபாயாக உள்ளது.

நிறுவனத்தின் அசையா சொத்துக்களின் மதிப்பு ரூ. 130 கோடி (மார்ச் 2022). 2021-22ம் நிதியாண்டில் நிறுவனம் சார்பில் ஈவுத்தொகை(Dividend) எதுவும் அறிவிக்கப்படவில்லை. சொல்லப்பட்ட காலத்தில் பெறப்பட்ட லாபத்திலிருந்து நிறுவனத்தின் இருப்புநிலை கையிருப்புக்கு தொகை எதுவும் ஒதுக்கப்படவில்லை.

சென்னை சூப்பர் கிங்ஸ் நிறுவனம், பங்குச்சந்தைக்கு வருவதற்கான வாய்ப்பை பற்றி தற்போது வெளியிடவில்லை. அதே வேளையில் நிறுவனத்தின் வருமான வாய்ப்புகளாக ஊடக உரிமைகள்(Media Rights), ஸ்பான்சர்சிப், விளம்பரங்கள், போட்டிகளுக்கான டிக்கெட்டுகள், கடிகாரங்கள், டி-சர்ட்டுகள் மற்றும் பிற பொருட்கள் உள்ளன. சென்னை சூப்பர் கிங்ஸ் நிறுவனத்திற்கு, சூப்பர்கிங்ஸ் வென்ச்சர்ஸ் என்ற துணை நிறுவனமும் இருப்பது குறிப்பிடத்தக்கது.

CSK நிறுவனத்தில் தற்போது முதலீடு செய்யலாமா ?

- பொதுவாக பங்குச்சந்தையில், பொதுவெளியில் வெளியிடப்படும் நிறுவன பங்குகளில் ரிஸ்க் தன்மை அதிகமாக இருக்கும் நிலையில், பட்டியலிடப்படாத இது போன்ற நிறுவன பங்குகளிலும் ரிஸ்க் தன்மை மிகவும் அதிகமே. பங்குச்சந்தையில் வர்த்தகமாகும் பங்குகளில் ஏதேனும் சிக்கல் ஏற்பட்டால், அதனை களைய செபி(SEBI) எனும் ஒழுங்குமுறை ஆணையம் உள்ளது. ஆனால் பட்டியலிடப்படாத பங்குகளில் இதனை நாம் காண முடியாது.

- பங்குச்சந்தையில் காணப்படும் அதிக ஏற்ற-இறக்கங்கள், பட்டியலிடப்படாத நிறுவன பங்குகளில் பொதுவாக நடைபெறாது. இதற்கான காரணம் மிகக்குறைந்த பங்குகள் மட்டும் இங்கே வர்த்தகமாகும். சில நேரங்களில்(மாதங்கள் அல்லது வருடங்கள்) பங்கு வர்த்தகமே ஆகாது. வாங்குவதற்கும், விற்பதற்கும் நித்தமும் ஆட்கள் இருக்க வேண்டுமே !

- பங்குச்சந்தையில் ஏற்கனவே அளப்பரிய அளவில் முதலீடு செய்து விட்டு, தனியார் நிறுவனங்களில், இது போன்ற பட்டியலிடப்படாத நிறுவன பங்குகளில் முதலீடு செய்ய விரும்புவோர் இதனை ஒரு வாய்ப்பாக கருதலாம். ஒரு வேளை, இது போன்ற நிறுவனங்கள் பின்னொரு காலத்தில் பங்குச்சந்தைக்கு(IPO Listed) வரும் போது, ஏற்கனவே முதலீட்டு செய்திருக்கும் நிலையில் அதிக விலையில் பங்குகளை விற்று வெளியேறலாம். ஆனால் இதற்கு எந்த உத்தரவாதமும் இல்லை. நிறுவனத்தின் நிதிநிலை அறிக்கையும், திறமையான நிர்வாகமும் இதனை வெளிக்காட்டும்.

- பட்டியலிடப்படாத நிறுவன பங்குகளை, தற்போதைய நிலையில் வெகு சில தளங்களே வாங்கும்-விற்பனை வசதிகளை ஏற்படுத்தியுள்ளது. அத்தளங்களின் நம்பகத்தன்மையையும் நாம் சரிபார்த்து கொள்ள வேண்டும். பங்குச்சந்தையில் கைதேர்ந்தவர்களுக்கும்(25 வருடங்களுக்கு மேல் முதலீட்டு அனுபவம்), அச்சந்தையில் அதிக முதலீடு செய்து கோடிகளில் லாபத்தை ஈட்டியவர்களுக்கும், சென்னை சூப்பர் கிங்ஸ் போன்ற பட்டியலிடப்படாத பங்குகள் ஒரு அரிய முதலீட்டு வாய்ப்பாகும். மற்ற கத்துக்குட்டிகளுக்கு இவற்றிலிருந்து விலகியிருப்பதே நன்மை பயக்கும் !

“Unlisted equity is an opportunity to build wealth, but it’s always risky than listed”

கவனிக்க: முதலீட்டாளர்கள், பங்குகளை வாங்கும் முன் தகுந்த நிதி ஆலோசகர் அல்லது பங்கு ஆலோசகரின் முன்னிலையில் தங்களது முதலீட்டு முடிவை எடுக்குமாறு அறிவுறுத்தப்படுகிறது. மேலே சொன்ன தகவல்கள் பங்கு முதலீடு அடிப்படை பகுப்பாய்வுக்கான(Fundamental Analysis) கற்றல் மட்டுமே.

வாழ்க வளமுடன்,

நன்றி, வர்த்தக மதுரை

www.varthagamadurai.com