பரஸ்பர நிதிகளுக்கு வரிகள் – வருமான வரி தாக்கல் – பாடம் 5

Mutual Funds Taxation – Income Tax Returns – Lesson 5

வங்கிகளில் பெறப்படும் வட்டி வருமானம் வரிக்கு உட்பட்டவை என கூறியிருந்தோம். அது போல வங்கி வைப்பு நிதிகளுக்கு டி.டி.எஸ். பிடித்தம் உள்ளது என்பதையும் நாம் அறிந்து கொண்டோம். மியூச்சுவல் பண்ட்(Mutual Funds) என்று சொல்லப்படும் பரஸ்பர நிதி திட்டங்களுக்கு எவ்வாறு வரி விதிக்கப்படுகிறது என நாம் காண்போம்.

//pagead2.googlesyndication.com/pagead/js/adsbygoogle.js

(adsbygoogle = window.adsbygoogle || []).push({});

பொதுவாக பரஸ்பர நிதிகள் மற்றும் பங்குகளுக்கு(Shares) டி.டி.எஸ். பிடித்தம் செய்யப்படமாட்டாது. அதே வேளையில் பரஸ்பர நிதிகள் மற்றும் பங்குகளுக்கு பங்கு பரிவர்த்தனை வரி உண்டு. இருப்பினும் நாம் பரஸ்பர நிதித்திட்டங்கள் மற்றும் சந்தையில் விற்கும் பங்குகளின் மூலம் பெறப்பட்ட வருமானத்தை நாம் தான் வருமான வரி தாக்கலின் போது சமர்ப்பிக்க வேண்டும்.

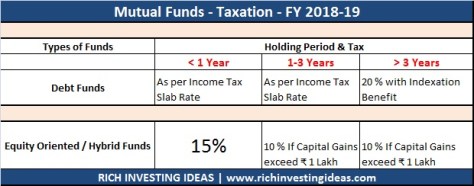

பரஸ்பர நிதித்திட்டங்களில் வரி விதிப்பு இரு வகைகளாக பிரிக்கப்பட்டுள்ளது. ஒன்று கடன்(Debt) சார்ந்த பரஸ்பர நிதி திட்டங்கள், மற்றொன்று பங்கு சார்ந்த பரஸ்பர நிதிகள்(Equity Oriented) மற்றும் கலப்பின திட்டங்கள் ஆகும். கலப்பின திட்டங்கள்(Hybrid or Balanced Funds) என்பது கடன் சந்தை மற்றும் பங்கு சந்தை சார்ந்த இரண்டும் கலந்த முதலீடாகும்.

கடன் சார்ந்த திட்டங்களில் முதலீடு செய்து விட்டு, அதனை மூன்று வருடத்திற்குள் வெளியே எடுக்கும் பட்சத்தில், தனி நபர் ஒருவரின் வருமான வரி வரம்பிற்கு தகுந்தாற் போல் வரி விதிக்கப்படும். இதுவே முதலீடு செய்த மூன்று வருடத்திற்கு பிறகு, நாம் திரும்ப பெறும் பட்சத்தில் பணவீக்க சரிக்கட்டலுடன் கூடிய 20 சதவீத வரி விதிக்கப்படும்.

உதாரணத்திற்கு, சேகர் என்பவர் ரூ. 1 லட்ச ரூபாயை கடன் சார்ந்த பரஸ்பர நிதி திட்டத்தில் முதலீடு செய்கிறார். பத்து மாதங்களுக்கு பிறகு அவரது முதலீட்டை சேர்த்து ரூ. 1,06,000 ஐ திரும்ப பெறுகிறார். சேகர் வருமான வரி செலுத்துபவராக இல்லாத நிலையில், பெறப்பட்ட வருமானத்திற்கு வரி எதுவுமில்லை. 20 சதவீத வரி வரம்பிற்குள் சேகர் இருந்திருந்தால், அவர் பெற்ற 6,000 ரூபாய்க்கு (1,06,000 – 1,00,000) 1200 ரூபாயை வரியாக செலுத்த வேண்டும். [ இதர வரி மற்றும் கட்டணங்கள் தனி ]

மூன்று வருடத்திற்கு பின்பு சேகரின் ரூ. 1 லட்சம் முதலீடு 1,24,000 ரூபாயாக உள்ளது. இப்போது அவர் பணத்தை திரும்ப பெறும் பட்சத்தில், பணவீக்க சரிக்கட்டலுக்கு பிறகு(Indexation) 20 சதவீத வரியை செலுத்தினால் போதும். அதாவது பணத்தை வெளியே எடுக்கும் காலத்தில் உள்ள பணவீக்கத்தை, நாம் பெற்ற வருமானத்தில் கழித்து விட்டு மீதம் இருக்கும் தொகைக்கு 20 சதவீத வரி செலுத்த வேண்டும். உதாரணமாக பணவீக்க சரிக்கட்டல் மதிப்பு(Indexation Benefit Cost) 12,000 ரூபாய் எனில், நாம் பெற்ற ரூ. 24,000 /- வருமானத்தில் 12,000 ரூபாயை கழித்து விட்டு மீதமிருக்கும் தொகைக்கு இருபது சதவீத வரி விதிக்கப்படும்.

பணவீக்க சரிக்கட்டலுக்கு பிறகு நமக்கு கிடைக்கும் வருமானம், வங்கி வைப்பு நிதி வட்டியை(Fixed Deposit Rates) காட்டிலும் சற்று அதிகமாக தான் இருக்கும். இது நமது முதலீட்டுக்கு சாதகமான விஷயம் எனலாம்.

பங்கு சார்ந்த மற்றும் கலப்பின திட்டங்களில் நாம் ஒரு வருடத்திற்கு முன், பணத்தை வெளியே எடுக்கும் பட்சத்தில் 15 சதவீத வரி விதிக்கப்படும். ஒரு வருடத்திற்கு மேலாக முதலீட்டை திரும்ப பெறும் போது, மூலதன ஆதாயம்(Capital Gains) ஒரு லட்ச ரூபாய்க்கு மேல் இருந்தால் 10 சதவீத வரி செலுத்த வேண்டும். இது சந்தையில் உள்ள பங்குகளுக்கும் பொருந்தும். உதாரணமாக சேகர் பங்கு சார்ந்த திட்டங்களில் பத்து லட்ச ரூபாயை முதலீடு செய்து விட்டு, ஒரு வருடத்திற்கு பிறகு லாபத்துடன் 11,25,000 ரூபாயாக பெறுகிறார் என வைத்து கொள்வோம். இப்போது அவர் மொத்த பணத்தையும் வெளியே எடுக்கும் போது, பெறப்பட்ட மூலதன ஆதாயமான 1.25 லட்சத்தில், ஒரு லட்ச ரூபாய்க்கு வரி சலுகையை பெறலாம். மீதமிருக்கும் 25,000 ரூபாய்க்கு மட்டும் 10 சதவீத வரி செலுத்தினால் போதுமானது.

இது போல, பரஸ்பர நிதிகள் மற்றும் பங்குச்சந்தையில் ஏற்படும் நஷ்டத்திற்கும்(Carry Forward on Loss) வரி சலுகை பெறலாம். இதனை பின்வரும் கட்டுரையில் நாம் பார்க்கலாம்.

இன்னும் திட்டமிடுவோம்…

வாழ்க வளமுடன்,

நன்றி, வர்த்தக மதுரை

Nice blog thaanks for posting

LikeLike

தங்களது கருத்துக்கு மிக்க நன்றி. இங்கே நீங்கள் அறிந்து கொண்ட நிதி சார்ந்த தகவல்களை, மற்றவர்களுக்கும் பகிர்ந்து பயனுறுங்கள்.

LikeLike